29. Apr., 2024 | Artikel, Chartupdate

Es wurde schon vor Wochen vorgerechnet und dargelegt, dass wenn die Bank of Japan in den Wechselkurs beim USDJPY interveniert, es bei der Marke 160 passieren wird. Ebenso wurde dargelegt, dass der EURJPY dann im Bereich 170-171 angesiedelt sein wird. In der heutigen Asiensession dann folgender Event:

Links: USDJPY - H1, rechts EURJPY - H1

Damit ergibt sich jetzt endlich auch ein besseres Bild beim Gold.

(mehr …)

28. Apr., 2024 | Grundsätze, Podcasts

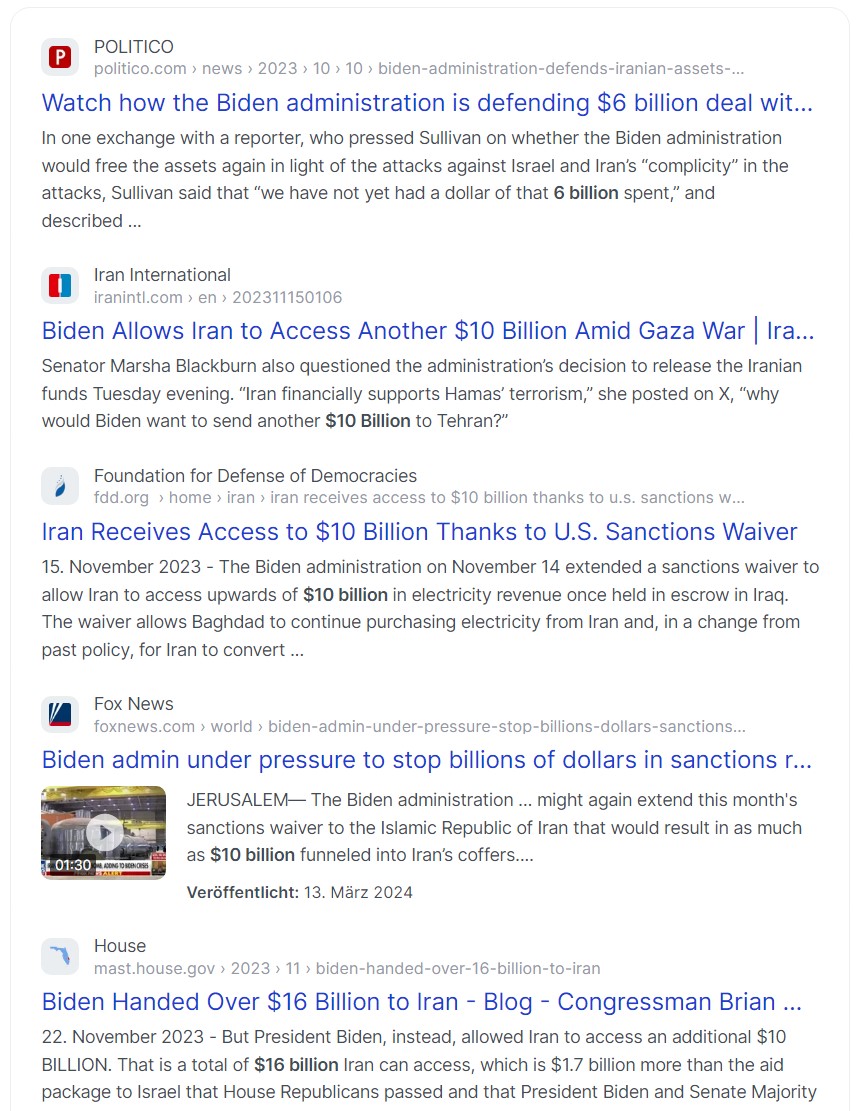

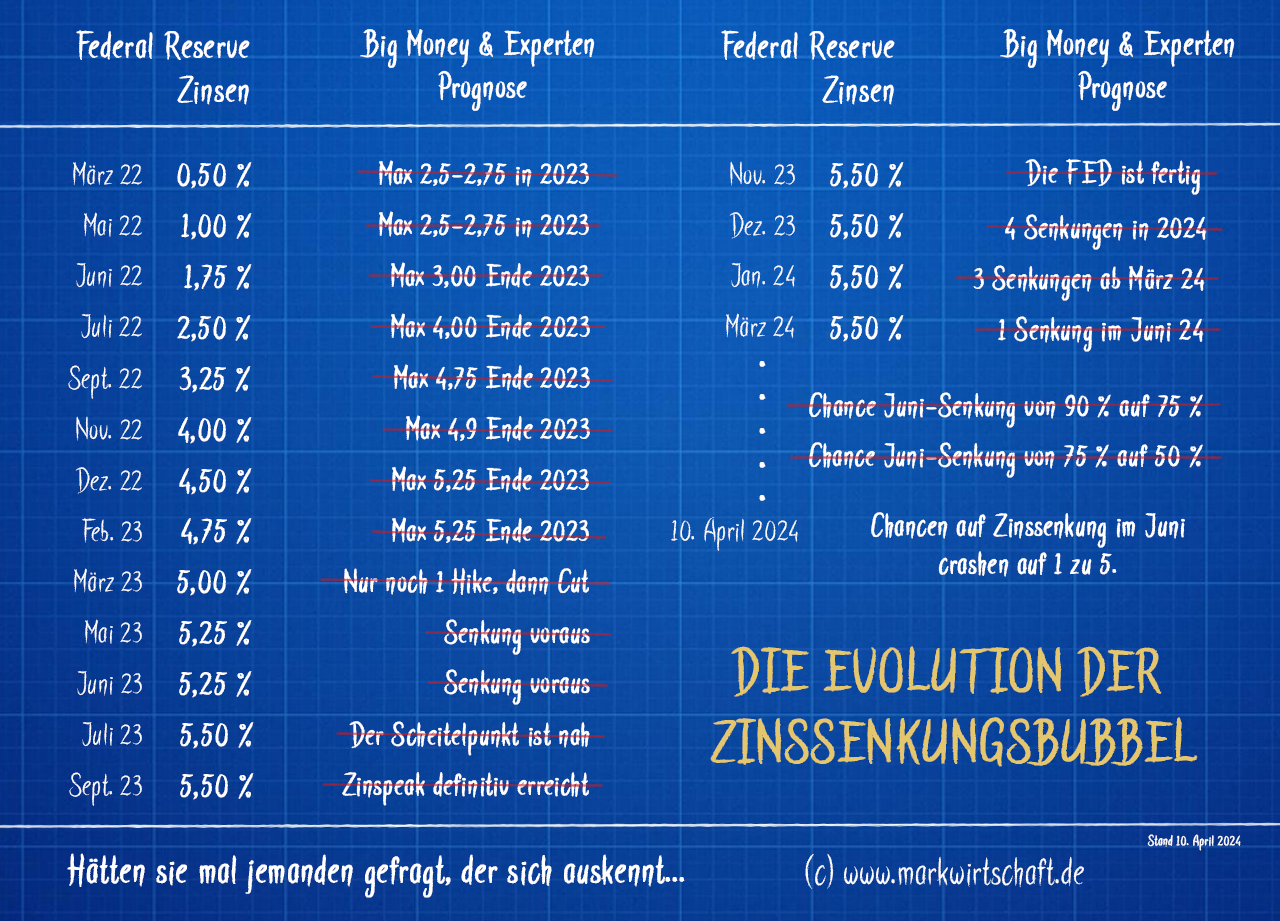

Selbstverständlich ist die Zinssenkungsbubble geplatzt. Nie hätte etwas anderes passieren können und nie war etwas anderes vorgesehen. Man musste halt nur rechtzeitig hinsehen und verstehen wollen. Mit den US-Daten zu Wachstum und Inflation am zurückliegenden Donnerstag und Freitag ist jetzt auch der letzte Strohhalm in Form von evtl. Zinssenkungen im Juni brutal zerbröselt.

Schuld gibt man natürlich der bösen Federal Reserve und dem noch bitter böserem Jerome Powell, der ja - so die Unterstellungen, gar nicht weiß, was er da tut. Natürlich unterstellt man ihm das in 2024, weil man nach all den Jahren immer noch nicht verstanden hat, in welcher Liga und Team Powell spielt und was seine Aufträge und Funktionen sind. In Puncto Senilität machen es manche ihrem Idol Joe Biden auch mehr als nach.

In der Finanzmarktfolklore gilt auch nach wie vor, die böse Federal Reserve macht den kleinen Mann arm und die großen Banken reich...

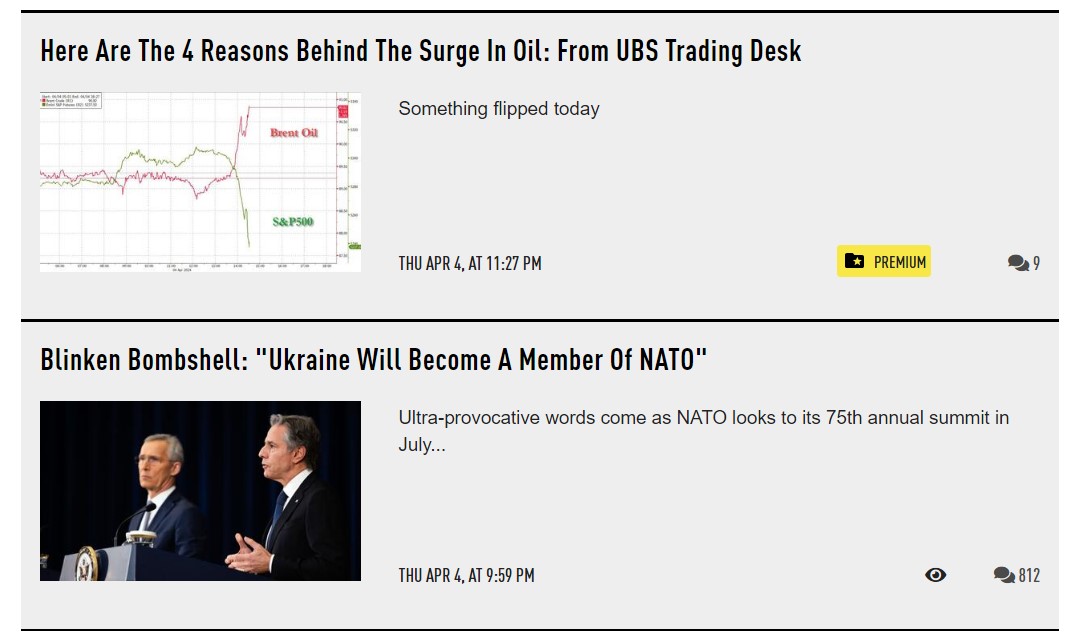

Dagegen zeigt diese Aufstellung nicht nur, wie es in der Realität aussieht, sondern auch, wie erfolgreich Powell seine - auch hier auf dem Blog dargestellten Aufträge umsetzt.

(mehr …)

21. Apr., 2024 | Artikel, Chartupdate

Der Future von 10 Tonnen Kakaobohne verteuert sich mit Wochenschluss auf über 11.000 USD. Das sind seit Jahresbeginn +158 %, im Vergleich zum Vorjahr +270 %. Um eine bildliche Vorstellung von etwas so köstlich, wie markttechnisch auch gleichzeitig so langweiligem wie Kakao zu haben - der Chart des Assets.

Kakao-Future

Da können wir froh sein, unsere Häuser nicht wie die Knusperhexe aus Pfefferkuchen zu bauen, Wohnen wäre glatt unbezahlbar.

Und genau hier ist die Parallele. In 2021 war es ein einzelnes Asset, welches einen Startschuss lieferte, der von anderen nicht mehr überhört werden konnte: Bauholz.

Auch am Finanzmarkt gilt: Geschichte wiederholt sich nicht, aber sie reimt sich. Auch gilt für den Finanzmarkt weiterhin: Ab jetzt ist alles anders, ist die teuerste Feststellung, die man überhaupt treffen kann.

Anleihen und Populär-Aktien bekommen das genau dieser Tage schon wieder schmerzhaft beigebracht. Aber dann gibt es ja noch den Sektor der Währungen und Edelmetalle.

(mehr …)

18. Apr., 2024 | freie Artikel

Kleine Auffälligkeit. Seit 15. März 2024 gibt es augenscheinlich einen anhaltenden Umsatzrückgang beim Deutschen Aktienindex.

DAX - Index | Tageschart

Oder wie in diesem Stück erläutert, der Kurs geht immer dahin, wo Handel stattfindet.

15. Apr., 2024 | Artikel, Chartupdate

Im gestrigen Podcast glatt rausgefallen, aber für das Gesamtverständnis natürlich unabdingbar - der Blick auf die Anleihen.

Spoiler an der Stelle, überrascht ist nur der, der seit Mittwoch den 10. April 2024 überrascht ist.

(mehr …)

14. Apr., 2024 | Podcasts

Die EZB hielt Pressekonferenz und was für eine. Wer da ganz genau hinhörte, musste zwangsweise ein, 'es wird auch im Juni nichts mit Zinssenkungen', vernehmen.

Das ist an dieser Stelle auch nicht überraschend, denn es ist einfach die unausweichliche Konsequenz des Faktischen, die schon lange feststand und auch absehbar war. Gewiss hat Lagarde noch in der letzten Pressekonferenz lautstark durch ganz viele Blumensträuße hindurch den Märkten versprochen, dass es im Juni eben Zinssenkungen geben wird. Sie hatte aber auch nicht gesagt, welchen Juni sie eigentlich meinte....

Der, der sich aber nicht politisch korrektes Hack oder gerne auch Mett ins Ohr hat quatschen lassen, wusste schon damals, es war nicht mehr als eine verbale Finte. Maximal motiviert auf die Hoffnung plötzlich eintretender Verbesserungen unbestimmter Herkunft.

Für Kenner und Beobachter auf dieser Seite soweit keine Überraschung. Wirklich interessant, die Qualität und Passgenauigkeit der Fragen, die Lagarde entgegengeworfen worden sind. Die dann nicht nur offenbaren, was sie an Inhalt direkt transportieren, sondern eben auch implizieren. Und damit sind wir bei der hier lang versprochenen veränderten Grundhaltung der Massen zum Thema Zinsen und Inflation angelangt.

Auch in den Kursen spiegelt sich das neue, um sich greifende Setting wieder. In einigen Assets sofort, andere brauchten etwas Anlauf, wie hier zum Beispiel das Gold:

Gold (USD | H1 - Freitag, 12.04.2024

In dem Zusammenhang ist es nur zu bezeichnend, was gerade zwischen Iran und Israel abläuft, allerdings ist es auch dann wieder mehr als passend.

Nachdem die kriminell-korrupte Obama Administration Millionen und Milliarden an US$ dem Iran und seinen Terrornetzwerken hat zukommen lassen. Und nach den vier Jahren Aussetzer jetzt auch wieder die kriminell-korrupte Biden-Administration die Dollarpumpe in Richtung Iran aufgedreht hat. Macht der Iran mit dem Geld genau das, was er schon immer vor hatte und der versumpfte Westen erstickt dabei an Inflation und ausbleibenden Zinssenkungen dank Folgewirkung aufs Öl. Auch das grandiose Scheitern kennt seine Masterstrategen.

Obama und Biden sponsern Iran - Artikelauswahl:

(mehr …)

10. Apr., 2024 | freie Artikel

Muss man noch mehr sagen? Wenn alles Notwendige und Relevante im Vorfeld hinlänglich behandelt wurde (wie zuletzt HIER, HIER oder HIER oder HIER), dann kann man sich auch gemütlich zurücklehnen.

Wie erwartet wurden heute die US-Inflationszahlen für den Monat März bekannt gegeben, und wie zumindest hier erwartet, begründet und vorgerechnet, fielen diese dann eben höher aus, als allgemein gedacht. Oder um es auf die Anzahl der vom Markt erwarteten Zinssenkungen durch die Federal Reserve auszudrücken:

4, 3, 2, 1, keine...

Die Evolution der Zinssenkungsbubble ist eben schon eine ganz besondere.

Lustig wird es beim richtig großen Geld und den US-Anleihen. Weil da war ja der Kursboden wegen dem garantiert erreichten Zinspeak schon längst verlegt. Blöd nur, wenn der Teppich sich dann doch zusammenrollt und senkrecht zur Talfahrt aufstellt.

US-Bond-2yr | H4

7. Apr., 2024 | Grundsätze, Podcasts

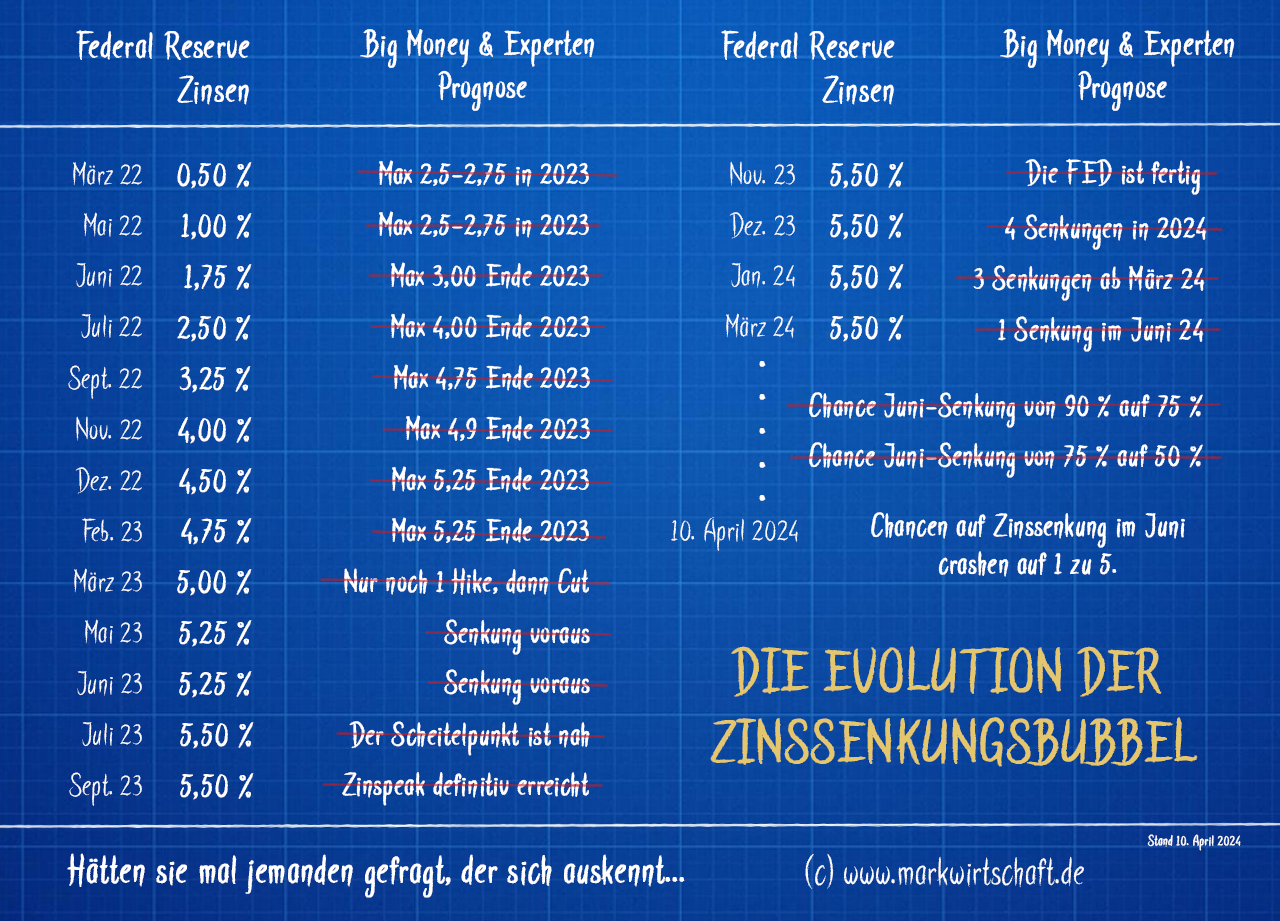

Am 04. April 2024 verlautbart US-Außenminister Blinken im Brustton der Überzeugung, dass die Ukraine NATO-Mitglied wird.

Das gerade jetzt, das bei der Satzung des längst überlebten Bündnisses und das angesichts der Tatsache, dass der Feldzug, in welchem man durch einen unausgegorenen Geopolit-Poker nur so reingestolpert ist, schon lange und für jeden sichtbar als verloren gilt. Der Fanatiker, er kann eben nicht anders. Es ist auch weder Blinken, noch Biden, noch Stoltenberg sein Leben oder das ihrer Angehörigen, welches unter diesem größenwahnsinnigen Machterweiterungs-Irrsinn auf der Strecke bleiben wird. Und erst recht nicht das der ganzen Couch-Generäle und Kriegstrommler im Parlament und im TV.

Interessant ist an der Stelle nicht nur, was sich als eigentliche Strategie hinter diesem Eskalations-Gehabe verbirgt. Richtig bemerkenswert ist, was als unmittelbare Reaktion darauf erfolgte und welche weiterreichenden Konsequenzen sich daraus ergeben.

Und nein, damit ist nicht ein dritter Weltkrieg gemeint. Also bitte, vorher würde die Ukraine kurzerhand von der Landkarte verschwinden. Nein, die wirklichen Konsequenzen sind wesentlich imposanter.

(mehr …)

5. Apr., 2024 | freie Artikel

Daten und Fakten können gegen emotional gebildeten Irrglauben nichts ausrichten. Im Gegenteil, bei Verblendeten und Fanatikern führt der Fehlschlag nur zur Verdoppelung ihrer Anstrengungen - siehe Corona-Plandemie.

Das weiß auch Jerome Powell und wahrscheinlich wusste er um noch tiefergehende Zusammenhänge, weshalb er seit Oktober 2023 auch aktiv die Zinssenkungsbubble mit befeuerte. Hat alles nichts genützt, die eine Partei braucht es eben auf die ganz harte Tour.

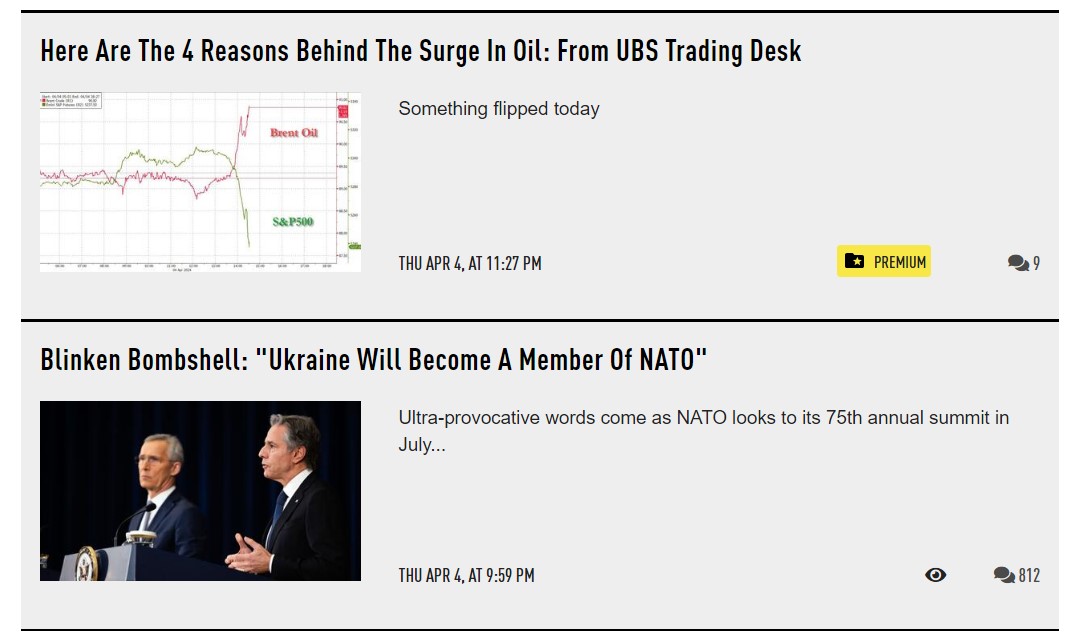

Und so sehen wir jetzt hier die kommende offizielle Begründung, warum es mit den zu 99% am Markt erhofften Zinssenkungen wieder nicht so kommen wird, wie gedacht. Besser präsentiert und vorbereitet als über die beiden heutigen Leitartikel von Zerohedge ist es derzeit noch nirgends zu finden:

Leitartikel Zerohedge | 04.04.2024

Und siehe da, schon wieder winkt der Sommer, diesmal in Form des 75. Jahrestages des NATO-Bündnisses. Detaillierte Aufklärung folgt.

1. Apr., 2024 | freie Artikel

Das Thema mit den Zinsen, insbesondere der US-Zinsen, der Inflation und den damit verknüpften Erwartungen am Markt ist ja auf diesem Blog ein quasi aufgezwungener Dauerbrenner.

Und hier an der Stelle gilt es halt, über Daten und Fakten zu Rückschlüssen zu kommen. Wer Predigten über sogenannte Sollte-Müsste-Wunschvorstellungen hören will, wird an anderer Stelle ganz leicht fündig.

Und so ist es nach mühevoller Arbeit dann eine Freude, dass sich nach langer Zeit auch andere Kollegen beim Blick auf die Daten die Frage stellen, ob das mit den geglaubten Zinssenkungen überhaupt so sein kann.

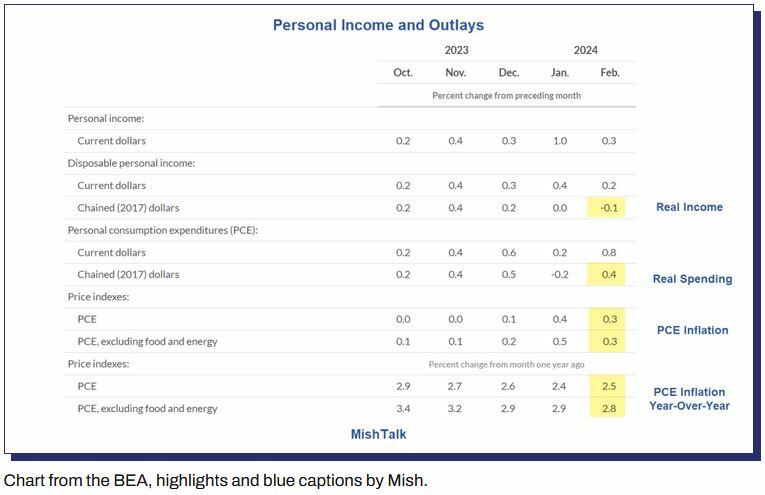

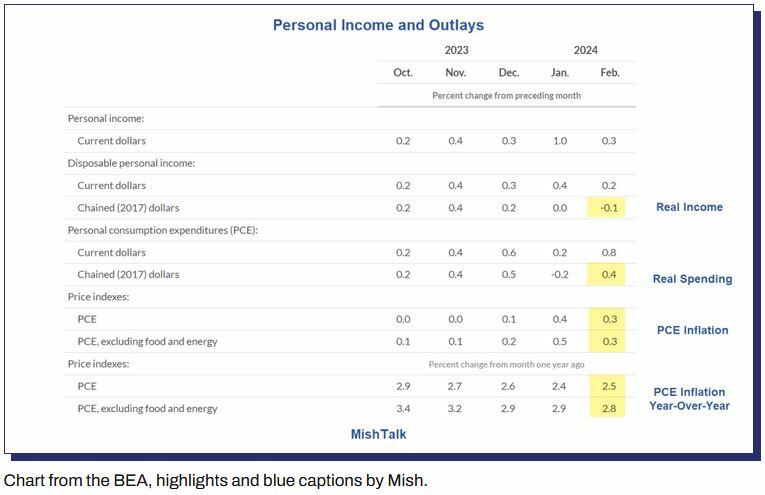

Grafik: US Bureau of Economic Analysis, Notizen von MISHTALK.com

Um es kurz zu machen, der von Zerohedge immer wieder gern zitierte Mike "Mish" Shedlock kommt bei seiner Datenschau nun auch zu der Erkenntnis, so eingetütet, wie geglaubt, sind die Zinssenkungen in 2024 nicht.

Wie passend, dass am Ostermontag der neue Einkaufsmanagerindex vom ISM-Institute vermeldet wurde, und sofort stürzte die Erwartungshaltung von 75 % Zinssenkung im Juni auf 50 : 50 runter.

Manchmal dauerts halt, am Ende haben Fakten aber immer recht.