Zentralbank ist die Fortsetzung von Politik mit anderen Mitteln

Zentralbank ist die Fortsetzung von Politik mit anderen Mitteln

Das Investment in Uran

ETF-st du noch oder 'renditest' du schon?

Der Schock geht um, die Aktien-Indizes leuchten rot und die sogenannten grundsoliden Performance-Titel mit Wachstumskomponente, Technologie-Zukunfts-Dingsbums und ESG-Broschen generieren ein Minus nach dem nächsten. Kurz um, alles geht in den steilen Sinkflug über.

Alles? Nein, nicht alles.

Die Uraner machen genau das, was sie machen sollen und genau zum Zeitpunkt, wo sie es machen müssen.

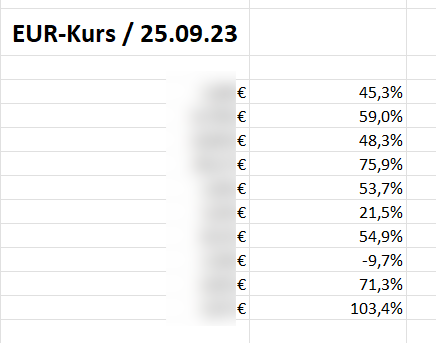

Im Bilde - die prozentuale Performance im Depot der besprochenen Uran-Titel seit Anlage bis heute. Hier selbstverständlich gemessen an der Währungseinheit Euro.

Zu viel versprochen?

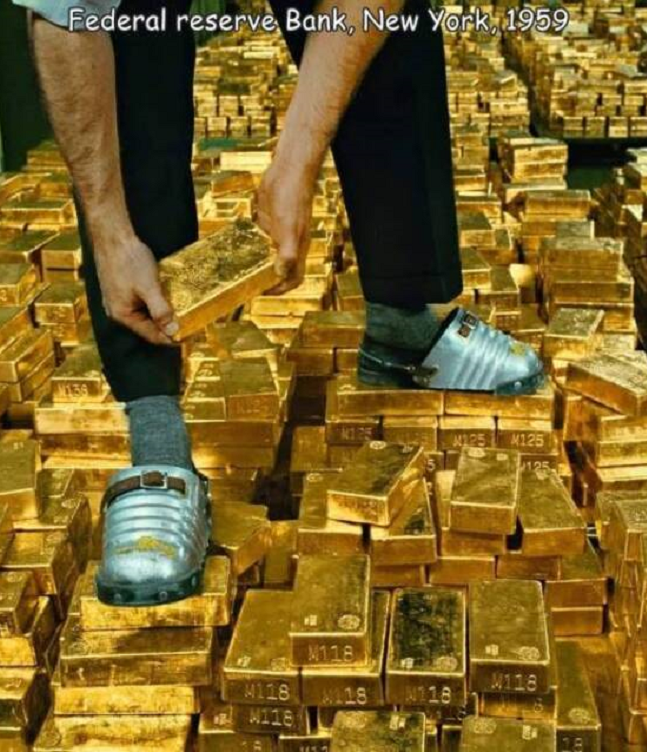

Beton-Gold, wer läuft besser?

Spoiler an der Stelle: Einer performt mit 38%, der andere mit 68%. Wissen sie welcher?

Anlage in Immobilie oder Anlage in Gold? Der Streit ist so alt, wie die Argumente und Abwägungen des Pro und Contras vielfältig sind.

Denn auch bei der Frage, solle es Gold oder doch lieber Beton sein, greift schlussendlich ein Carl Menger. So dass als einzig verbindendes Element die Unterschiedlichkeit verbleibt, die der wirtschaftende Mensch der Bedeutung der Güter zur Aufrechterhaltung seines Lebens und seiner Wohlfahrt beimisst.

Über einen Faktor lassen sich beide Assetklassen dann aber doch beurteilen. Die simple geldwerte Performance der jeweiligen Investmentanlage.

|

|

(links: Artikel-Vorschau bei welt.de, 23.09.2023)

Das mit steigenden Inflationsraten und wiederbelebten Zinsen Immobilien in schweres Fahrwasser geraten sind, ist mittlerweile auch der allgemeinen Mainstreampresse nicht entgangen. Und ja, auch die Immobilienboom Hochburg München ist davon erfasst, wie nachstehendes Beispiel gleich noch zeigt.

Und auch hier hat die mediale Darstellung eine schockartige Anmutung von plötzlich und unerwartet, obwohl doch vom volkswirtschaftlichen Standpunkt von Anfang an klar war, dass gerade deflatorisch preisgetriebene Immobilienboom-Zentren bei einsetzender Inflation schwerste Schlagseite erfahren werden. Neues Zinsniveau und Ampel sind dabei nur wie linker und rechter Beton-Schuh.

Diese Einschätzung und Warnung ist und war Grundtenor und stets wiederholte Aussage hier auf diesem Blog. Zuhören und Verstehen wollen, wollen viele leider erst jetzt, wo das Kind längst im Brunnen strampelt - wie so oft.

Und eben jene Presse, die jetzt vorgibt, sich mahnend und schützend vor ihren Leser zu stellen, wo war sie zwischen 2013 (Start der Niedrigzinsphase) und bis gerade eben?

Wann immer es um Gold ging, wurden hiesigem Leser wilde bedeutungslose Gold in USD Kurse gezeigt. Die Aussagen "fallend", "sinkend", "neuer Tiefstand" gaben sich die Klinke in die Hand. Nicht zu vergessen, das "barbarische Relikt" Gold auch immer mit Reichsbürgertum, Terrorismus, Geldwäsche, und Rechtsextrem in Verbindung zu bringen.

Und natürlich der Klassiker: "Gold zahlt keine Zinsen". Richtig, die zahlen ja sie, als "Immobilien-Besitzer".

Bank of Japan | Info

Das weiterhin unveränderte geldpolitische Statement der Bank of Japan ist verfügbar.

Der neue Chef Ueda hat für 06:30 GMT (08:30 MEZ) eine Pressekonferenz angesetzt.

Schock und Ehrfurcht | Podcast 20-2023

Wo die Federal Reserve den Schock besorgte, wird die Bank of Japan die Ehrfurcht lehren.

Somit kann einem der arme Retailer schon Leid tun. Da hat ihm einer der 1000 Kasper auf Youtube was vom MSCI World und performancestarken ETFs erzählt und dann kommt nur einmal der Jerome Powell um die Ecke. Und schon rutscht alles wieder gemeinsam ins Minus.

Dabei sei es doch diversifiziert, nach Wachstum und Robustheit sortiert und katalogisiert.... Was soll man sagen, wenn in 10 ETFs der immer gleiche Schrott verpackt ist, dann geht halt auch alles gleichmäßig über den Deister. Rosspisse wird ja auch nicht zu Rosenwasser, nur weil man es in Flaschen abfüllt.

Um an der Stelle den Retailer in Schutz zu nehmen, noch ärmer dran sind die sogenannten Experten einer Milliarden schweren Industrie. Denn dort, wo der Retailer zwangsläufig versagen muss, weil er es nie besser gelernt hat, rennen besagte Experten gerade mit wehenden Fahnen in ihr eigenes Verderben. Und anders als der Retailer, der es eben nicht besser weiß, müsste eben der Experte aufgrund seiner Profession, die er vorgibt zu besitzen, schon ganz genau erkannt und verstanden haben. Leider Fehlanzeige.

Anhand dessen, was hier frisch auf dem Schreibtisch gelandet ist, sind nur zwei Bewertungen zulässig:

- Die große Milliarden schwere Finanzindustrie ist unfähig, ihren eigenen Irrtum zu erkennen.

- Es ist noch viel schlimmer als befürchtet.