Es gibt Gutes und vielleicht nicht so Gutes vom Silberkurse zu berichten. Es kommt natürlich ganz darauf an, aus welcher Perspektive man auf die Sachlage blickt.

Drei von Drei

Was der Titel bedeutet, wird sich später erklären.

Mit Wirkung zum 13. Januar 2026 ändert die CME ihre Marginregelungen für Edelmetalle. Bisher wurde als Sicherheitsvorleistung eines gehandelten Kontraktes ein fixer US$ Betrag aufgerufen. Ab jetzt trägt der Handelsplatz den gestiegenen Assetpreisen (und weiter steigenden Preisen) Rechnung und verlangt eine prozentuale Gebühr.

Der Vorgang führt zu gleich zum üblich stumpfsinnigen Preismanipulatoren und Comex-Bashing Geheule in der Edelmetallszene. Es ist, als würden Tagesschau-Glotzer Bullion halten.

Ein Asset, welches sich derart im Preis verändert und auf Margin gehandelt wird - letztere eben auch mit anzupassen, ist das normalste und vernüftigste der Welt. Im Grunde ist die Margin lediglich eine Anzahlung auf das zu einem späteren Zeitpunkt zu erwerbende Produkt. Anzahlungen bei hochpreisigen Waren oder Immobilienkäufen gelten ja auch nicht als Manipulation.

Die Fakten: Vor dem 13. Januar 2026 verlangte die CME 35.750 US$ für einen 5000 Unzen Silberkontrakt. Jetzt verlangt sie 9% des Kontraktpreises. Also 9% für 5000 Unzen a 88 US$ = 39.600US$. Bei diesem Preis hätte der Silberkontrakt einen Wert von 440.000 US$. Also, wer für eine halbe Million Silber beziehen will, dem sollte es nicht auffallen, ob er nun 35.750 US$ oder 39.600 US$ vorstrecken muss.

Nun zum Dreiklang.

Silber Update 11.01.2026

Am Freitag US-Arbeitsmarktdaten, die nicht widersprüchlicher hätten sein können. Neugeschaffene Stellen weniger als erwartet, was in einer sinkenden Arbeitlosenquote mündet.

Widersprüchlich auch, was bei den Edelmetallen läuft. Silber zieht los, während Platin abtaucht und trotz hübsch starken US-Dollar reizt Gold nochmals in obere Kursbereiche aus.

Märkte lernen nicht – sie handeln

Besser wäre es, man täte auch mal dazulernen.

Die explosionsartige Weihnachtsfreude beim Silber, auf sie folgte ein ebenso rasanter 29.12.2025. Aus zwei Perspektiven ist es nicht verwunderlich. Zum einen die Situation am physischen Markt in Kombination mit jahrelangem Betrug am selbigen und beides bricht sich jetzt die Bahn, wie Nitro mit Glycerin. Siehe dazu auch Podcast Abschluss 2025.

Die andere Perspektive ist halt, dass genau das auch zu einem Handelssentiment und herausforderndster Marktpsychologie führt, die bei Lichte betrachtet nicht mehr händelbar / handelbar sind. Wenn ein Kurs binnen Stunden sich so rasant bewegt und dieser Zustand zum New Normal wird, wer will dann heute noch sagen, was ein fairer Preis ist? Oder besser ausgedrückt, wann ist etwas zu billig, wann ist etwas zu teuer? Wann hat der Industrieeinkäufer zu viel auf den Tisch gelegt, wann der Produzent zu wenig verlangt?

Folge, die Marktweisheiten, welche man zu gut kennt, greifen: "Was steil ansteigt, stürzt steil ab" oder auch "jede Fahnenstange bricht, jede".

Damit zurück zum Ausgangspunkt. Der Jahresauftakt beim Silber hat gezeigt, nein der Markt hat nicht dazu gelernt. Es war angekündigt, dass ab ca. 73,30 es beim Silber sehr schnell gehen wird. Und es ging schneller, als man sich ein sehr schnell hat vorstellen können. Und weil eben die Geschwindigkeit der ersten 2 Handelstage in 2026 überhaupt keine Möglichkeit für sinnvolle Longpositionierungen gelassen hat, lediglich ein hinter her und mitrennen, war der Höhenflug, in welchem die Luft dünne wird, wieder unvermeidlich. Auch eine Form von "der Markt korregiert sich selbst".

Nach einem Run bis auf 82,70 ging es am Mittwoch wieder 6 US$ tiefer. Die Frage also, ist die Unterweisung nun beendet oder folgt noch eine Lektion?

(Ergänzt um Asiensession, 08.01.2026)

Glänzende Weihnacht

Fantastisch, einfach fantastisch die Performance der Edelmetalle. Wie schon zu Anfang des Jahres behandelt, wird der "Crash" sich nicht derart gestalten, dass Gelder aus anderen flüchten und Panik das edle Metall treibt. Sondern das Metall wird derart zum Steigen gebracht, dass die Minderperformance aller anderen im Vergleich dazu wie einen Absturz aussehen lässt.

Das gilt ja nicht nur für direkte Assets zum Finanzmarkt. Auch und gerade Immobilien rücken da in den Fokus. Wie viele Irrgelichtete hat man noch 2018 in die Betongoldbubble reingezinst... Und, Kredit schon abbezahlt, Immobilie verdreifacht, vervierfacht? Eben.

Wie bringt man das edle Metall zum Steigen? In dem man nicht nur den kriminellen Politsumpf austrocknet, der bislang ein Interesse daran hatte, Assets in Konkurrenz zu Currencies unten zu halten - Grüße nach London. Sondern auch den nützlichen Idioten, die bei preisbildenen Aktivitäten sich dämlich verdienten, aufzuzeigen, dass man sich an entfesseltem Edelmetall astronomisch dumm- und dämlich verdienen kann. Schon an diesem Umstand sollte man überlegen, welches Motiv Bitcoin wirklich zu Grunde liegt. Aber zurück zu astronomisch.

Ans Tradingkonto wandert in 2025 tatsächlich eine Null hinten dran. Und aktuell geben sich im Handelsmodus Gewinnmitnahmen und Nachlegen die Klinke in die Hand. Und um den geschundenen Edelmetallbug noch ein besonderes Zuckerl zukommen zu lassen, ist der Trade, der verspricht, 2026 besonders hübsch werden zu lassen, bereits ganz gut vom Platz weggekommen.

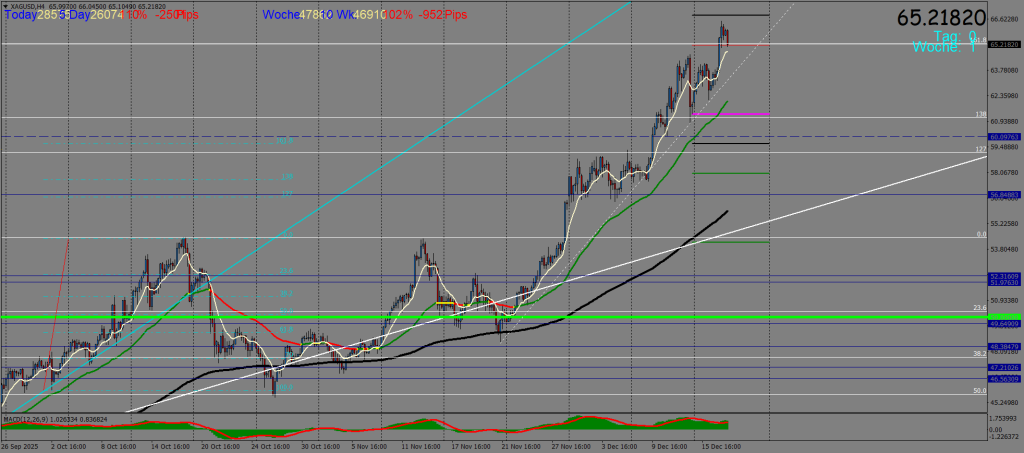

Ein Blick auf die Instrumententafeln.

Nachtrag Ausblick

Im Oktober explodierte der historische Becher nach oben, nur um im selben Monat einen Retest des Ausbruches zu veranstalten. Der 4-Stunden Chart zeigt eindrucksvoll, auf welcher Trendlinie Silber in den Ausbruch marschierte und welchen ehemaligen Trend (blau) es nun nach der "Ehrenrunde" wieder versucht zu erreichen.

Während das Bild geschossen wurde, macht sich der Parkett-Handel in den USA warm und versucht natürlich auch günstig einen Einstieg in den Silberpfeil zu ergattern - Business as usual.

Damit zu dem, was noch vor uns liegt und ein kleiner nicht unbedeutender Nachtrag.

Einfach einfach

Was wäre die Welt ohne Memes - komplizierte Sachverhalte klar und einfach auf den Punkt. Logo, dass dies Politikern nicht schmeckt und sie wegen Karikaturen der Gattung 2.0 Wohnungen stürmen lassen. Oder so wie in UK Abertausende kurzerhand wegsperren.

Bei Open AI ist es aber noch nicht mal kompliziert, wenn selbst dem Handelsblatt auffällt, dass die Symbiose aus KI-Tüftler und Chiphersteller Nvidia defacto so aussieht, dass Nvidia sich seine eigenen Chips kauft. Getreu dem Motto, ich bin mein bester Kunde. Nun ist Nvidia ja nicht irgendwer, die bauen schon super Grafikkarten, kurz um die besten. Aber, in dem Fall relevant ist, Nvidia ist für Techbubble und Nasdaq das, was die Rheinmetall für den DAX.

Das ist jetzt aber auch zu blöde, dass der Technologie-Ballon arge Risse bekommen hat und dem universellen Vorwärtsmotor der Werte-EU der abscheuliche Frieden droht. Die Verzweifelung in den Chef-Etagen von Sumpfland enorm. Und selbst bei den treuen Fußsoldaten brodelt es, siehe Gottkönig Söder und seine Parteitags-Watschen. Dennoch verbleibt man beim alten Plan und den ausgelutschten Rezepten, welche die strategische Niederlage erst herbeigeführt haben: Die Psychopathen betreiben weiter blutige Insolvenzverschleppung durch Torpedierung sämtlicher Friedensinitiativen.

Gewiss gibt es da auch noch zu viele, die dem Blendwerk auf den Leim gehen. Das Edelmetall gehört nicht dazu.

Silber ging brav über 60 US$ hinaus und sagte bereits der 65 US$ Marke guten Tag. Dann kam der Freitag, der eine alte einfache Feststellung erneut beweiskräftig vorführte: Der Bulle hat nur eine Aufgabe. Seinen Reiter abzuwerfen.

Ein kleines Chart-Update:

Auf los gings los | Update Edelmetall

Im letzten Podcast angekündigt, dass ab Montag das edle Blech nach oben ziehen wird. Es kam der Montag und es zieht.

Wichtiger als der Umstand, dass Gold, Silber und auch Platin kletterten, ist was am Montag nicht passierte. Und das gerade vor dem Dienstag und der anstehenden Asiensession.

Ein Blick auf die Landkarten.

Gold, Silber, Achtung

Noch ist der Handel am Dienstag nicht vorbei, aber das Geschiebe und Geiere in dem Asset, was keiner hat und in dem, was ein jeder braucht, mahnt mehr als zur Vorsicht.

Der zwar richtige aber mäßige Verlauf am Montag gepaart mit einem zwar erwarteten aber recht spät erfolgten Angriff auf die 47,70 beim Silber, verschieben das Chartbild zur Stunde in Richtung unschön. Nun ja es kommt auf die Perspektive an.

Schlimmer als Junkies

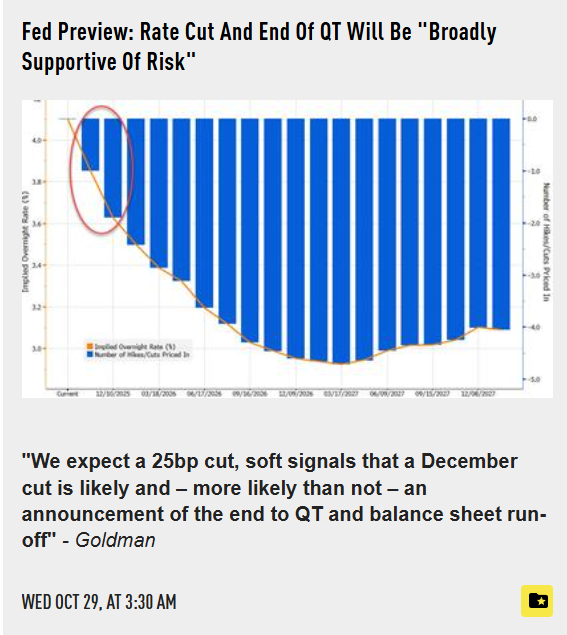

Der Zinsentscheid der Federal Reserve und der mehr als sichtbare Dreh beim Edelmetall liefern erneut ein eindrucksvolles Lehrstück für tatsächliche Korrelationen und Beweismittel für Dargestelltes.

Es wurde vermittelt, dass der Wendepunkt in der Edelmetall-Korrektur erst durch den Federal Reserve Termin erfolgt - mal wieder. Es wurde auch vermittelt, dass erst ein anziehender US-Dollar wieder Ruhe und gesunden Auftrieb ins Edelmetall bringt - mal wieder. Und mal wieder stand im Chart, was zahlreiche Meinungen, Aussagen und Analysen nicht auszudrücken vermögen.

US-Dollar seit Powell: +1,2 %, Gold seit Powell +2,2%, Silber 3,8%. Wie behandelt, erfolgte bei Silber das Tief bereits am Dienstag vor Powell, der Termin der Federal Reserve bestätigt.

Wie anhand dessen, was seit dem Mittwochstermin beim Edelmetall läuft, klickstarke Auguren und Nonsense-Prediger weiterhin behaupten können, die Federal Reserve wolle einen weichen US$ und das Edelmetall - vor allem Gold, im Preis abstürzen sehen, ist weder unter Daten noch unter nüchterner Logik nachvollziehbar.

Gewiss war die Ansage von Powell eine nach eigenem Geschmack extrem weiche. Zinssenkung um 0,25% und Einstellen des Taperings ab Dezember. Aber die Justierungen sind nichts im Vergleich zu dem, wie hier mit der durchgeknallten Manie einer Masse ganz nach belieben hantiert und umgesprungen wurde. Und genau das ist es, was passierte: Der Termin der Fed auch ein Lehrstück in Steuerung der Massen - mal wieder.

Denn wie die Junkies gierte man nach Stoff - der weichesten Geldflutung durch die Federal Reserve, die durch kein Faktum untermauert ist. Das Paradox an der Stelle lässt sich kaum oft genug unterstreichen und wiederholen. Genau die, die Tag ein Tag aus das Verdrucken von Zahlungsmittel durch die Zentralbank beklagen, sind genau die, die es fordern, wünschen und herbeisehnen. Und sofort einen Affen schieben, wenn durch die Kanüle nicht massig Druckertinte gepresst wird. Weils gerade dazu passt - was ist jetzt eigentlich mit dritter Weltkrieg und digitalem Euro, sollte doch schon 3 mal da sein?

Die Erwartungen der Junkies so fern jeder Realität, dass selbst ein dovisher Powell ín eine hawkische Enttäuschung mündet - großflächig. Siehe Anleihen, siehe FX, siehe Indizes.

Die überbordenden Annahmen bewusst geschürrt und in den Markt implantiert. Zwar systemisch hilfreich für die Fed, da man weicher als bisher fahren kann - siehe Senkung und Ende QT. Das Verhalten des Marktes besorgt aber, dass die negative Begleitmusik nicht nur ausbleibt, sondern in das umkehrt, was man gleichzeitig auch haben will - einen starken US-Dollar. Never fight the Fed, never!

Und wie gehts mit Gold und Silber weiter?