Zentralbank ist die Fortsetzung von Politik mit anderen Mitteln

Zentralbank ist die Fortsetzung von Politik mit anderen Mitteln

Der Epstein Damm bricht

Nach dem gezielt generierten "der US-Dollar stirbt" Übertreibungs-Peak und zyklischem Gold- und Silber-Hoch bricht jetzt der Fall des Jahrhunderts seine Bahnen.

Vergewaltigung, Mord und Kannibalismus durch politische Eliten - am Ende doch keine rechte Verschwörungstheorie.

Da mag das Vorgehen von Trump, wie es herausgebracht wird und den Fokus der kompletten Öffentlichkeit darauf zu lenken, sonderbar bis verstörend wirken. Am Ende ist es aber er, der es öffentlich machte, wo alle anderen, verschwiegen und vertuschten (verständlicher Weise). Offen bleiben Verhaftungen, Verurteilungen und reinigende Strafen.

Neben den bekannten Namen der Popkultur, die im Zuge von Epstein immer wieder auftauchen, wie Tom Hanks, Madonna oder Lady Gaga zieht es plötzlich die in den Pädophilenstrudel, welche die Ukraine in die NATO und ihren Machtbereich erobern wollten und in ihren Ländern orwellsche Diktaturen installieren. Jetzt mit dabei beim vergewaltigen von Kindern und daran verdienen - Emmanuel Macron oder das faschistische Superidol der verbliebenen Sumpfgeschwader Keir Starmer, nebst allerhand nordisch-königlichem Beifang.

Wie im letzten Podcast schon erläutert - der Fall Epstein wird so groß sein, dass es mit nur ein paar Verurteilungen nicht getan ist.

Was solls, dann muss doch wieder zum Mikrofon gegriffen werden. Vorab eine Sammlung dessen, was das Netz gerade umherreicht. Warnung, es ist echt hart!

Was soll man sagen, Q hatte recht. Und offenbar musste es genau auf diese Weise geschehen, um die Öffentlichkeit zu erreichen.

Gold Silber – Ausblick

Ja so ist das mit dem Urlaub und dem kürzer Treten. Aber solle dann keiner sagen, er wäre nicht vorinformiert gewesen, dazu auch noch gratis.

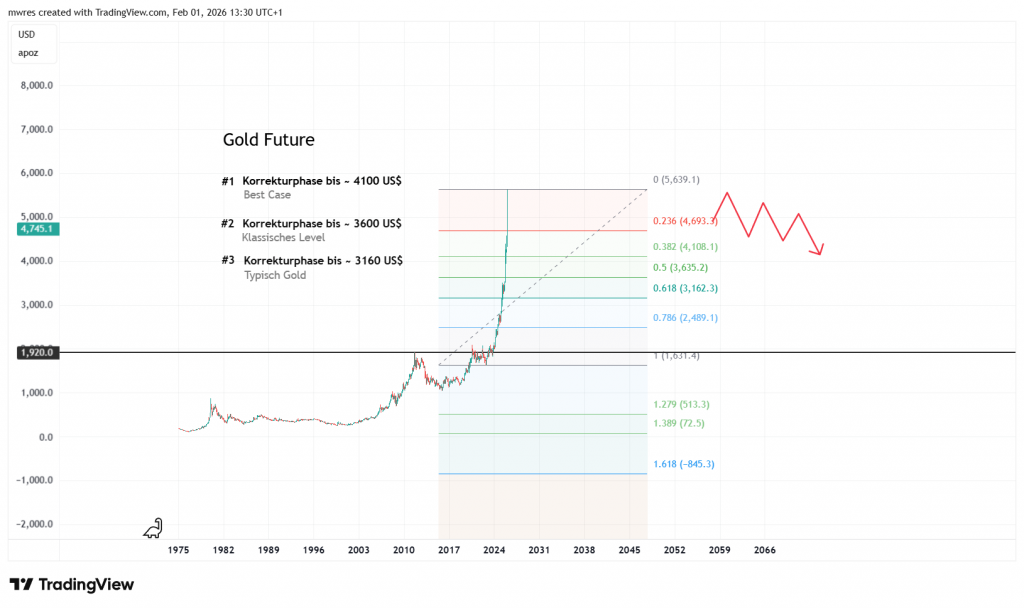

Die Charts bei Gold und Silber eröffnen jetzt diverse Spielmöglichkeiten. Ähnlich Landkarten, welche viele Wege zur Auswahl vorgeben. Welchen Pfad Gold und Silber genau einschlagen werden, also um das zu sagen, ist es noch viel zu früh. Am Ende bestimmt das fundamentale Umfeld, wie schon oft ausgeführt und bewiesen.

Bei Silber ist das eindeutig die Zukunft von Solar- und Elektromobilitäts-Wahn. Bei Gold stellt sich im schlimmsten Fall die Frage, was passiert wenn Zentralbanken der Eurozone, nebst ihrer kriminellen Kartellbude EZB die jetzt angehäuften Goldreserven auf den Markt schmeißen, um mit Dollar ihre abschmierende Krempelwährung zu stützen, weil Drucken und Aufkaufen nicht nur nicht mehr helfen, sondern lediglich Benzin ins Feuer wäre.

Und Merz fantasierte eben noch vom Euro als Weltleitwährung - genauso kombiniert man Größenwahn mit Inkompetenz und intellektuell gefährlichem Schwachsinn.

Von dem, was ein US-Midterm Zyklus bereit hält, wurde eingegangen. Aber gut, jetzt wollen wir wegen einer roten Kerze noch keine Hölle an die Wand malen.

Disclaimer: Dargestelltes ist keine Aufforderung am Finanzmarkt irgendetwas zu unternehmen. Es ist lediglich die Ansicht eines Marktteilnehmers.

Bitcoin crasht auch am Wochenende

Über die Klagen des Silber-Traders, wegen Dominanz der Asiensession jetzt nicht mehr schlafen zu können, kann der Bitcoinler nur müde schmunzeln. Wegen ununterbrochenem 24/7 Handel sind für diesen auch Mittagspause und auf Klo gehen tabu.

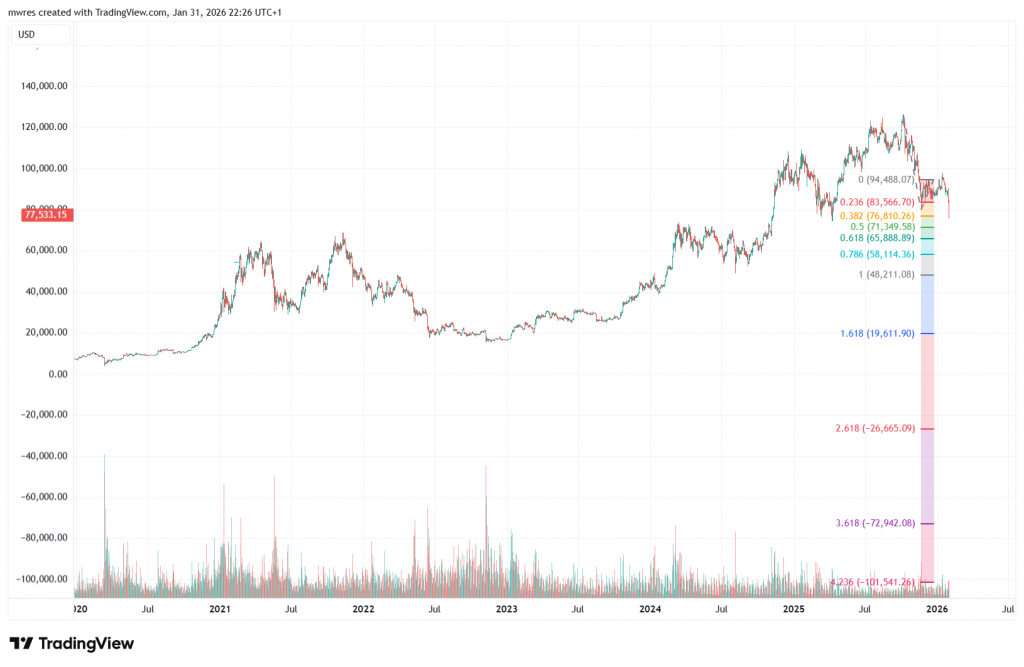

Und die Krone der Technologiebubbel nutzte den Samstag, um gleich munter weiter zu crashen. Der größere Bildausschnitt zeigt, was an die Wand gemalt steht. Hält nicht die ~ 48.000 USD, geht es auf ~ 19.000 USD.

Auf genau dieses Szenario wurde im Podcast "Das versprochene Land" (Nr. 32-2025) bereits hingewiesen.

Und wollen die 19.000 USD nicht halten, lagert die nächste Projektion bei Minus 26.000 USD. Richtig Minus 26.0000. Also genau dort, wo die digitale Tulpe auch hingehört.

Kein industrieller Bedarf oder Nutzen, keine praktische Anwendung die Nachfrage im Alltag erzeugt und auch Zentralbanken verabschieden sich aus der Swamp-Utopie, auch wenn es Lagarde noch nicht öffentlich eingestehen will. Anders als bei Gold würden ZBs den Bitcoin auch nicht einlagern, wenn wollten sie ihr eigenes Gedöns rausbringen.

Was bleibt ist ein spekulatives Anleger-Konglomerat, welches sich gegenseitig die Story vom neuen Gelde in die Hirne wäscht, der Großteil derer vom selbigen nix versteht und Tag ein Tag aus den elektronischen Firlefanz in US-Dollar umexcelt - den sterbenden natürlich.

Mal sehen, wer länger lebt.

Ich kenne übrigens die Geschichte eines Sparkassenmitarbeiters, der über Kredit sich die Möglichkeit erkaufte, bei ca. 90.000 All In zu gehen. Ob es ein Kollege der Sparkasse Gelsenkirchen gewesen ist, ist mir nicht bekannt.

Gold Silber “FAFO”

Endlich, die erwartete Korrektur nachdem eine Situation im Markt entstanden ist, die weder im elektronischen Handel noch im physischen Handel irgendetwas gangbar machte. Keiner wusste mehr, wo ist jetzt billig, wo ist jetzt teuer und das im Minutentakt.

Natürlich ist ein Silber bei 120 genial, aber was nützt der Wert, der nur 5 Minuten Bestand hat?

Das "fuck around and you will find out" - im letzten Podcast ausführlich behandelt.

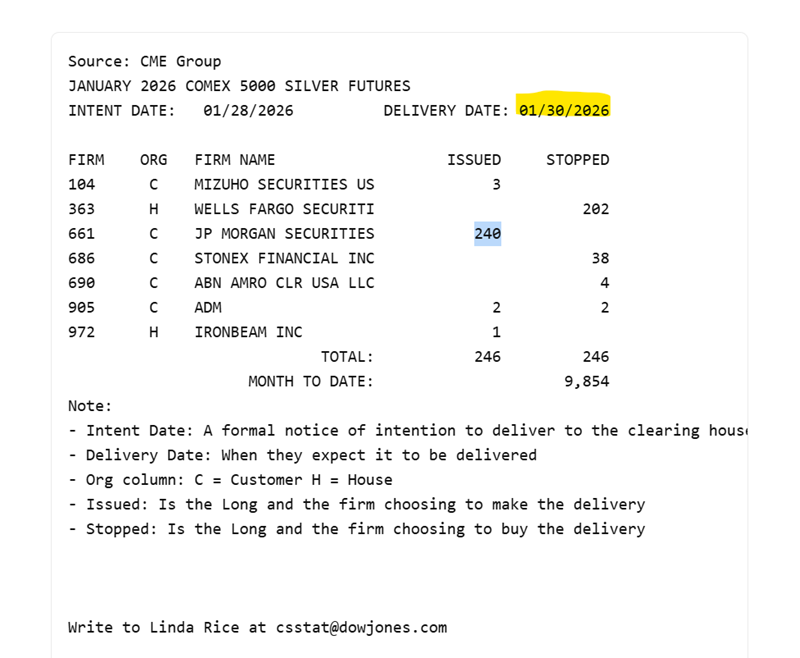

Auch JPM wusste, was die Zeichen der Zeit geschlagen haben und meldete den Verkauf von 1,5 Mio Unzen Silber (zumindest Client-Account). Bekommen hat den Großteil davon Wells Fargo. Was für Trottel, wahrscheinlich bei 120 Long gegangen....

Nachdem EDT im Silberschart und dem ersten Blow-Off ab 121,60, also das war dann wirklich ein No-Brainer. Ebenso der parabolische Ausreißer nach der Fed-Sitzung im Asienhandel bei Gold.

Shorts geschlossen bei 75 und 4700 und jetzt mal raus aus dem Markt, Urlaub tut Not.

Beim Thema Federal Reserve lernt die Masse der Zinsschafe und expertisen Dummschwätzphalanx mal wieder wo Bartel wirklich den Most holt. Trump nominierte zur "Überraschung aller" einen hawkischen Nachfolger für Jerome Powell. Trump macht das, weil er es von Anfang an so vor hatte. Genauso wie er Powell nominierte und einsetze, weil Powell für die angedachte Funktion und Phase perfekt war. Und ein sehr guter Mitspieler im aufgeführten Fed-Bashing-Bühnenstück.

Wie die intellektuell Zurückgebliebenen mit ihrem Dreiklang aus "die Fed muss Zinsen senken", "böse Fed verdruckt den US-Dollar" und natürlich ihrem Evergreen "der US-Dollar stirbt" diese News verdauen, weiß ich nicht. Es ist aber auch nicht mein Kaffee.

Jerome Powell hat noch zwei Zinssitzungen bevor seine Amtszeit endet. Es ist jetzt schon mehr als deutlich, dass vor Amtsbeginn Kevin Warsh hier wohl keine Zinsschraube mehr gedreht wird. Welch Überraschung...

Bis bald.